【航运疫情】集装箱航运公司出乎意料的逆市上扬给造船业带来了新订单

阿法牛AlphaBull

朱梓君

大家好,我是阿法牛。

美国进口激增也许能够拉动集装箱航运公司的股价。

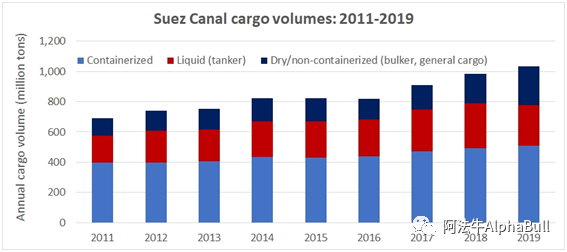

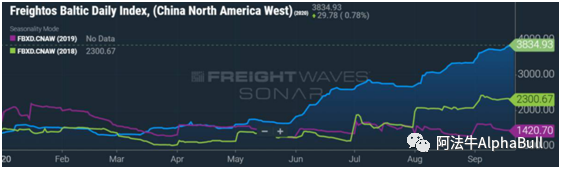

随着中国至加利福尼亚的集装箱运价上涨到接近4000美元/FEU,集装箱已经赶超油轮和散货船成为海运新闻的头条。集装箱运输在一篇报道里被弗恩利证券(Fearnleys Securities)称为“无名英雄”。

集装箱运价飙升的受益股票

投资者怎么会将自己置身于这个历史性的跨太平洋集装箱运费飙升的情境中?集装箱股价能否吸引油轮和散货船的股东?低迷的集装箱股价对美国经济復甦而言预示了什么?

FreightWaves采访了四位航运分析师来深入研究这些问题。他们的回复突出了投资集装箱运输和散货船运输的主要区别。

他们还指出,投资者和贸易商有机会趁着目前这一波集装箱潮赚上一笔。

在油轮和乾散货运输中,船东一般都是在美国上市,每日运价也因高度杠杆化呈现急剧波动。从理论上来说,即期运价和股票价格之间应该存在明显的、直接的关系。

然而在集装箱运输中这种联系并不是那么明显。根据波罗的海指数BDI(Freightos Baltic Daily Index),9月下旬,从亚洲出口到美国西海岸的价格上升到了3835美元/ FEU。班轮公司显然是运价急剧上涨的最大受益者。

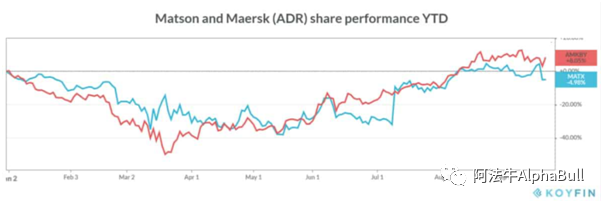

然而,大多数班轮公司拥有的长期贸易合同要多于即期业务,不少班轮公司还拥有各种各样的物流平台。与此同时,几乎所有上市的班轮公司都在欧洲和亚洲,而不是在美国上市;美国上市的唯一班轮公司美森海运(Matson, NYSE: MATX)主要经营国内的琼斯法案理贸易(Jones Act trade)。

投资在拥有两类哥本哈根上市股票的全球航运巨头马士基,和投资在小型的美国托存凭证(ADRs),例如购买北欧油轮公司(Nordic American Tankers, NYSE: NAT)是完全不同的两种主张。

投资者还可以通过投资美元主导的债券购买班轮公司的份额。

奖金颁发给了那些在三月份“高恐慌期”仍然鼓起勇气购买法国达飞轮船(CMA CGM)债券的人,当时这些债券的交易价格是55美分每美元。现在已经接近面值。

美国投资者并不是主要通过班轮公司来购买集装箱舱位,而是通过购买为班轮提供集装箱船租赁服务的船东的一般股和优先股来获得。

当谈到集装箱船租赁时,富国银行(Wells Fargo)的分析师本·诺兰承认:“这是一项无聊的业务”。韦伯研究咨询公司(Webber Research & Advisory)集装箱租赁部门的创始人迈克尔·韦伯说;“它们不够吸引人”

杰富瑞公司(Jefferies)的分析师兰迪·吉凡思说:“当你关注油轮时,能够看到更大的运价波动,更加繁荣或萧条。在集装箱运输中,正常情况下利用率可能会提高几个百分点。今年的费率维持在一个非常小的区间范围内,这显然不正常。此外,在集装箱市场中,长期租赁的船舶数量要比油轮和乾散货船大得多。而今年特别不一样,由于新冠疫情和集装箱大规模的供需冲击,集装箱市场比较景气。通常情况下,驱动集装箱运价增长的多是全球GDP,而油轮和乾散货船运价更多的是与地缘政治、国际事件、天气和供求失衡冲击相关。”

与集装箱股票相比,油轮和乾散货船股票通常是更小的赌场,航运投资人一直以来更被赌场的刺激所吸引。相当多的油轮股票买家在2020年经历了极不赚钱但非常刺激的一年。

船舶出租人:租船费率和债券价格反弹

在美国上市的集装箱船租赁公司(也称为吨位提供者)包括收购赛斯潘船运公司(Seaspan)的加拿大船运及电力公司Atlas Corp(NYSE: ATCO)、希腊高世迈航运公司Costamare(NYSE: CMRE)、英国全球船舶租赁公司Global ShipLease (NYSE:GSL)、达瑙斯公司Danaos Corp (NYSE: DAC)、摩纳哥船东Navios Containers (NASDAQ: NMCI)、Navios Partners, NYSE: NMM)和欧海Euroseas (NASDAQ:ESEA)。

金融网站(Seeking Alpha)价值投资优势(Value Investors Edge)的分析师杰·明茨迈尔说:“人们对这些公司的股票有一些误解。这就好比航空器租赁,有一艘船,有人在掌舵,但是他们并不是真正的航运公司。这是集装箱船租赁,当班轮公司运营良好,交易对手风险趋近于零,利率下降的时候,租赁的价值就会上升。”(披露:杰·明茨迈尔在许多集装箱船租赁公司持有股票)

一些分析师认为这些股票并没有回升到应有的水平,现在买入股票的投资者能够在股价上涨时获利(在最近几天的抛售后更是如此)。

这些股价有两个主要的推动因素,这两个因素都受到冠状病毒的影响。一个是通过船舶租赁运营的班轮的交易对手风险。在危机时期,班轮会违约并归还船只。他们也商议将费率降低。

第二个推动因素是租约期限。如果租家的船舶租用期限为10年,那么当前发生的事情与当月租船费率关系不大。但是对于拥有多个即将到期租约的租家而言,当前的费率就高度相关。

当班轮公司在第二季度取消亚洲到欧美国家两位数的运力后,他们需要的而船舶数量更少。通常班轮公司自己的船队提供一部分运力,其他运力来自于舱位租用。在危机时期,即班轮公司需要的船舶数量较少且租约到期的时候,他们不会续租或者选择继续租赁费率低得多的船舶。

在新冠疫情期间,租船费率骤降了25%到40%,交易对手风险升级。按照逻辑,集装箱船舶租赁公司的股价将会因此下跌,事实上也是如此。

然而,实际情况偏离了预期,美国货物需求比预期高得多,所有取消的运力恢复原来的水平。随着第二季度的巨额利润的公布,航运市场对法国达飞轮船和其他班轮公司生存能力的担忧逐渐消散。发行的债券已经收回。

集装箱船的期租费率全线回升到疫情发生之前的水平,在某些情况下甚至更高。法国航运咨询机构Alphaliner公布标准巴拿马型船(4000-5299TEU)的费率达到2011年以来的最高费率——高达20,000美元/天。

然而,集装箱船租赁的股票价格没有随费率的升高而上涨。迄今为止仍然在30%-40%的区间内下跌。

明茨迈尔说:“你可以将不同的东西制成一张表格,达飞轮船的债券、金星轮船(GSL)的债券、租金费率、马士基的债券、美森(Matson)的债券、集装箱租赁公司CAI的股票,他们都是相关的。一月情况不错,二、三月情况非常糟糕。随后恢复。但是如果你看集装箱租赁公司,他们仍旧更接近52周低点。”

美国投资银行Stifel的诺兰自八月中旬以来就指出这一差异,称集装箱船租赁公司为“传统航运市场唯一最具吸引力的投资机会”,显示船舶租赁商的股票落后。

诺兰说:“在船舶租赁的股票上,你没有看到同等程度的价格追随。交易对手风险不予考虑。协议翻转的风险没有那么严重。租期的持续时间在增加。债券确实进行重新发行,因此,要么是推高了像达飞轮船的债券价格的信贷投资者走在了曲线的前面,要么是他们错过了一些东西。要么是面临债券价格下跌的风险,要么是部分股票价格上涨。”

船舶租赁股票无法恢复至少有两个原因。一是没有足够的吸引力,即这些股票不够吸引人。二是人们对美国经济復甦的合理担忧

明茨迈尔说:“我认为主要是因为缺少与外界接触的时间。如果你关注油轮,会发现让那些股价上涨的是公司在CNBC的公开讲话和分析师对股票的谈论。”

韦伯先生曾提到这些股票的‘争夺眼球战’。

诺兰对于集装箱股票缺少公众关注表示赞成。他说:“航运资本是短暂的。要么存在,要么不存在。而现在它不是。你从价值的角度思考什么并不重要,直到有引发变化的因素让人们想要再次审视它。问题是:在什么时间点会由这一推动因素?可能将会在第三季度和第四季度的盈利额中。这是我目前的猜测。”

集装箱费率的激增和集装箱船舶租赁股价之间的滞后效应

季韦恩斯和诺兰认为在班轮集装箱费率的激增和集装箱船舶租赁股价之间的差异是合理的。

季韦恩斯说:“4,000美元/FEU的运价,班轮公司马上能拿到现金,而在船舶租赁方,业务量很少而且已无法看到一个租船收入的立即上升。在一定程度上船舶租赁商股价的滞后是有道理的,因为相对于班轮公司,他们是处于尖端的。当运力过剩的时候,班轮公司能够减少集装箱设备,仍旧经营得不错,而出租方承受由此带来的主要冲击。然后,如果市场开始小幅恢复,对出租方而言也不一定会转化为更加强劲的市场。”

但是由此引发一个问题:如果股票天生具有前瞻性和高效性,市场则能够考虑到租赁费率的回升和租赁合同何时到期的问题(并从费率回升中获利),然后对股票重新定价。如果这种情况没有发生,或许是因为市场在美国经济復甦中制定价格?

诺兰表示:“不确定因素是我认为没有人敢充满信心地说需求将会持续很长时间。现在的需求出乎意料的好,但我们并没有到那个水平。”

季韦恩斯说:“我认为对于需求的持续性还存在许多疑问。当运力得到补充,需求的反弹不会像人们预想的那样快的时候,集装箱费率必定会下降。”

韦伯说:“我认为这反映了对将来的担忧。我认同集装箱租赁商的股票会有不仅仅一次的反弹。同时我也认为市场在有意无意地预示这存在一定程度的信贷风险。”

韦伯说:“对于集装箱租赁公司而言,因为租约到期使得更大一部分的资金在不同时间流动,市场风险波动较大。这可能与二次融资周期重叠,让你瞬间陷入困境。”

韦伯说:“在集装箱租赁市场上,更明智的投资方式是去购买拥有集装箱并将箱子出租给班轮公司的的集装箱公司的股票(因为有了船舶,集装箱公司就拥有一部分自己的箱位病将其它箱位出租)。这类公司包括Titon (NYE: TRTN), CAI 和Textainer (NYSE: TGH)。它们比海运集装箱股票更具有流动性。从一个行业动态的角度来看,它们没有像航运那样被新增的供给浪潮混淆方向。”

韦伯说:“建造一艘船需要花费两年时间,但是制造一个集装箱只需要六到八周。在实际中,这意味着相比起船舶供应,集装箱的供应和需求的联系更加紧密。运力持有者不太可能去超越这一紧密联系。这些集装箱租赁股票从贸易角度提供了一个更好地实时衡量实际情况的方式,比起集装箱班轮公司本身,它们更接近于一个实时指标”

人们关心近期集装箱航运价格的报道是否让更多的投资者加入进来。

明茨迈尔热情高涨,认为“没人谈论这件事情非常奇怪。我认为集装箱船舶是全航运业最有趣的部分。”

季韦恩斯的报告称:“我们的确接到一些电话。但大多是原本就已经对集装箱船舶感兴趣的人。而更多的是在一边观望的传统投资者,他们说:‘天呐,这个市场真好,现在形势比较乐观,这种情况会持续多长时间?’

诺兰说:“不论这是刺激消费还是补充库存,还是其它的因素,一定有些事情正在发生。这也引起了一些质疑,人们将其看作是以非能源、非技术的方式促使从新冠疫情中復甦。但是这绝对不像是电话不停地响(必定有回应)。”

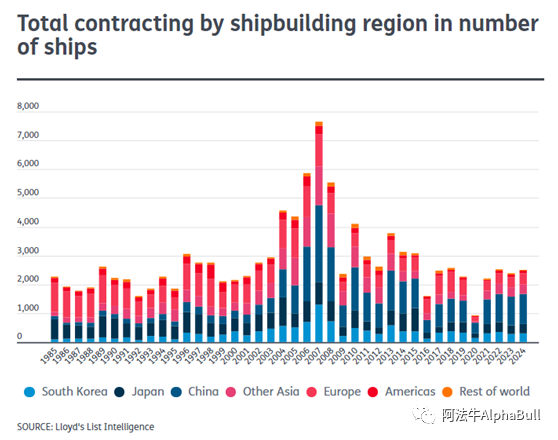

船厂争夺超大型船的建造订单

即期运价的暴涨使得集装箱航运公司有足够的资金去订造新船。患“订单饥渴症”的船厂为争夺订单正在进行激烈的竞争。

在韩国造船厂给出“非常有吸引力的价格”后,地中海航运公司对于把订造23,000TEU系列集装箱船的订单交给中国造船厂的决定需要重新考虑了。

中国造船商将如何与本国的融资银行合作来完成这一交易,还有待观察。

一批超大型集装箱船未敲定的订单将标志着今年中韩造船商之间的激烈竞争达到高潮。

据船舶经纪人消息,地中海航运公司已经和中国船舶工业集团公司(CSSC)签署了一份建造6艘23,000TEU船舶的意向书。

但中国船厂的消息人士告诉劳氏日报(Lloyd’s List),由于韩方给出“非常吸引人的价格”,总部设在日内瓦的船公司可能要重新考虑这笔交易。

尽管中国造船商的设计和技术在过去的十年里有所进步,然而私人船东还是会告诉你它们更喜欢韩国制造的船舶,特别是高端船舶,因为它们的质量和售后服务。

对于船东而言,价格曾经是一个追求首选产品的主要因素。但是国营船厂比竞争对手降价10%-15%的日子已经一去不复返。冠状病毒的爆发和前所未有的市场萧条改变了这一情况。

据说,现在韩国主要的船厂建造一艘配备传统推进系统的23,000TEU集装箱船舶报价高达1.44亿美元,并为双燃料型船加收3千万美元,这仅仅比竞争对手中国的报价高2%-3%。

根据过往经验来看,对于新项目的渴望必然位于牺牲利润的意愿后面。

公司披露的数据显示,截至11月底,现代重工(Hyundai Heavy Industries)、三星重工(Samsung Heavy Industries)、大宇造船与海洋工程(Daewoo Shipbuilding & Marine Engineering)这所谓的“三大巨头”——仅仅完成它们2020年订单目标的27%,12%和21%。

分析师预计,即便一系列液化天然气油船订单将于今年晚些时候落地,造船厂也难以填补其订单的巨大缺口。

中国造船厂同样受到经济低迷的打击,然而可以看出,来自船舶出租商和本国船东的支持度也在一定程度上有所减弱。

克拉克森(Clarksons)的数据显示,按照补偿吨计算,在2020年的前8个月,中国造船厂的新订单同比减少了31%。韩国造船厂减少了64%。不过,不要希望中国在争夺年底订单的时候会轻易服输。

据报道,除了地中海航运,包括中远海运、赫罗伯特、长荣海运和海洋网联船务远洋运输(ONE)在内的其它主要班轮公司有望投资价值总计数十亿美元建造容量达15,000TEU到23,000TEU新的船舶吨位。

韩国造船厂没有机会赢得中远的订单,因为中远必定会支持其本国的造船商。但是其它船公司的决定似乎都还悬而未决。例如,长荣海运在去年下超大型船舶的订单时,选择同时押注在中、韩造船商上。

然而,这些新造船合同将会为中国的租赁市场盈利提融资机会。在大型中资银行的支持下,一些租赁者已经和班轮公司达成合作,例如与地中海航运(MSC)达成多年的交易合作。

但是船厂国籍的选择可能会让航运公司陷入尴尬的境地。

要做到政治正确,租赁银行必须要支持国内的造船厂。也就是说,要拒绝客户的挑选和拥有更高性价比的船舶对他们来说会变得很难。

对新造船的全新看法

在行事谨慎的一年之后,集装箱运输船队的情况正处于需要进行更新的时候,船东和承运人再一次回到船厂。

在经历了过去十年的运力过剩后,集装箱运输的供需正在恢复平衡,各班轮公司都希望到船厂对它们的船队进行更新。

在过去的一年里,集装箱班轮公司和非营运性船东表现得非常克制,大多是为了避免由于冠状病毒疫情及其对运力需求产生的不确定性而导致避免去船厂寻求更多的吨位。

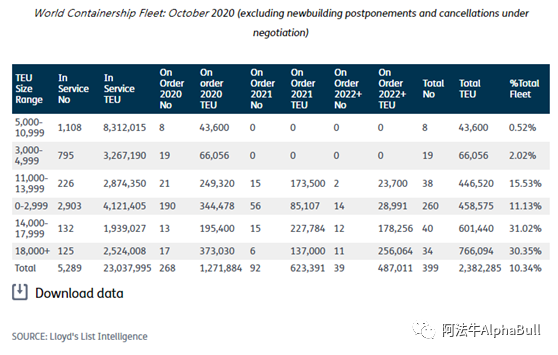

来自劳氏情报(Lloyd’s List Intelligence)的数据显示,10月又是一个没有任何订单确认的月份,订单量仍然维持在长期低点,仅仅是现有船队数量的10%左右,有些人估计占比低至8%。

在2008-2009年全球金融危机之前的背景下,订单量为当时现役船队运力的60%以上。

根据克拉克森(Clarksons)的数据,2019年下单的集装箱船运力比2018下降了三分之一以上,而2020年的数据显示减少了约70%。

由于新冠疫情造成的意料之外但却备受欢迎的需求激增,这种较低水平的运力供给应该有助于平衡航运市场,特别是在考虑拆除旧集装箱船的情况下。

劳氏情报显示,10月份有16,235 TEU运力的旧船被送去拆除,而且在经历一段时间较低报废水平后这个数据还可能会上升。

赫伯罗特的首席执行官罗尔夫·哈本·詹森在最近举行的全球班轮航运会议上表示:“今年的订单非常少。如果你考虑到这些订单是包括了大约2到3年的供应量,那么一些甚至是更大的订单其实仅仅是为了替换那些船龄超过22-24年的船舶。在报废率较低的几年后,我们将不得不以大约每年4%的比例淘汰老旧船吨位。”

来源:Lloyd’s List Intelligence

墨卡托国际公司(Mercator International)的合作伙伴杰士珀·科嘉德伽也注意到市场的平衡有所改善。

科嘉德伽说:“如果你看看20年前制造的将要拆除的船舶数量,将来供给和需求的平衡情况比较乐观。但问题是,承运人持有的保守态度将会维持多长时间,或者说它们是否会花费在其数十亿美元的资金中抽出一些钱来向那些非常饥渴的船厂下造船订单。”

然而,一些班轮公司已经做出了决定。

中远海运已经订购了七艘造价共达11亿美元的7艘23,000TEU的集装箱船。

在上海和香港上市的控股母公司中远海控表示,东方海外已经与中国两家造船厂签署了船舶建造协议。

劳氏日报(Lloyd’s List)在九月初首次报道这一订购计划,这家国有企业打算将新造船和相同规模原有的船舶组成船队运营,以实现在欧亚贸易中形成一个独立的环线。

这些新造船的交付将计划在2023年第三季度和2024年的同一季度之间进行。

中远海运表示,除了之前在三月份订购的超大型船舶,新订购的船舶将会增强东方海外(OOIL)的“成本竞争力并提高运营效率”。

中远海运公司说:“这同样能够巩固东方海外(OOIL)在行业内的领先地位,在策略交易中占有领先的市场份额。”

与此同时,大宇造船(Daewoo Shipbuilding)和海洋工程(Marine Engineering)已经拿下与英国航运公司Zodiac Maritime签定的六艘超大型集装箱船舶的新造船订单。

韩国造船厂在一份交换文件中说,这六艘总价达6.5亿美元的船舶,计划从2023年上半年开始交付的船舶,但没有指明买家。

船舶经纪人报告指出,总部位于英国的航运公司Zodiac是由传统燃油驱动的15,000TEU新造船舶的拥有者。

地中海航运公司与中国船舶工业集团(CSSC)签署了建造六艘23,000TEU集装箱船的意向书。

中国造船厂告诉劳氏日报(Lloyd’s List),由于韩方给出“非常有吸引力的价格”,总部位于日内瓦的这家承运人可能对与中方新造船的交易做出再一次的考虑。

赫罗伯特一直以来都表示,如果市场情况持续好转,则将在未来的六个月之内就订购事宜作出决定。

在最近的第三季度业绩发布会上,哈本·詹森表示:“我们一直在和船厂交流,这不是一个秘密。但是我们还没有做出最后的决定。事实上,我们将在现在起的六个月内作出决定。我们不会将这个决定推迟到又一个两年之后。我们认为当前的供需等式看起来有利于下新订单。当前订单量非常小。我们预见在很长一段时间内将会稳步下降。我的确希望它能够上涨一点,因为实际上订单量几乎太小了,在某些时候我们需要一些订单来去替换那些越来越老旧的船舶。”

市场的推测是,不具备超大型集装箱船舶运力的赫罗伯特正在考虑订购七艘23,000TEU容量的船舶。

这些订单是否都能通过还不好说,集装箱运输经历了如此难以预测的一年,大部分赌注仍然没有成功。但随着大量新订单的出现,造船厂的长期停工可能将结束。

资料来源:

1.American Shipper, Dec. 2020

2.Lloyd’s List,Dec. 2020