聚焦钢材:出口“挑大梁”,中国钢材出口推升2025年全球海运钢材运量;2026年考验来自需求与壁垒

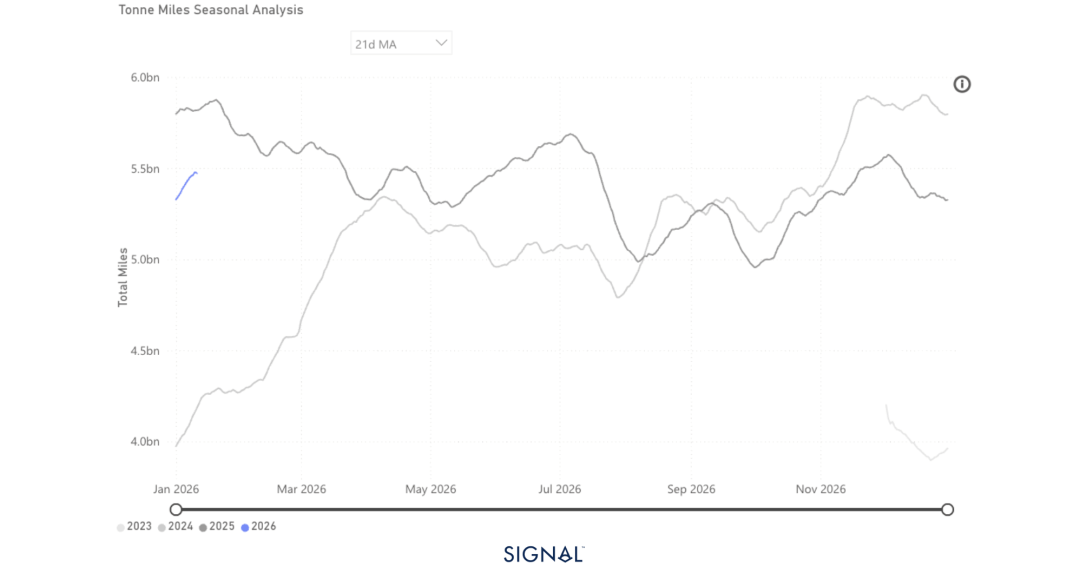

2025年,全球海运钢材贸易延续增长态势。Signal Ocean 基于钢材驱动海运需求吨海里(steel-driven tonne-miles)的统计显示,2025年全球钢材海运流量达到2.34亿吨,较2024年增长5%。但这一增长并非“全球普涨”,而更像是结构性变化:在多数出口方收缩或走弱的同时,中国出口显著上升,成为推动全球流量扩张的核心动力。

全球流量增长5%,但“增量几乎全靠中国”

从年度结构看,2025年全球钢材出口同比增加5%,但增量几乎完全由中国贡献。

数据指出,中国钢材出口量同比增长19%,升至9200万吨,显著抬升全球海运钢材的贸易强度。

与之形成对照的是,除中国以外的地区,钢材出口反而同比下滑2%,意味着全球其他主要出口方整体并未同步“加速出海”。其中,日本作为 TSOP (“基于 Signal Ocean 平台口径的贸易统计/贸易流量数据库”)口径下仅次于中国的钢材出口国,2025年出口流量同比下降1.8%,对非中国地区的整体回落形成了典型代表。也正因为这种“一增一减”的结构,2025年全球钢材海运的增长更像是被中国出口单边拉动,而非全球需求共同抬升。

中国出口份额接近四成,出口占产量比重升至10%

在全球份额层面,TSOP 数据显示, 2025年中国占全球海运钢材出口总量的比例接近40%,高于2024年的35%。份额提升不仅意味着中国在全球钢材海运贸易中的影响力增强,也对应约1500万吨额外钢材产品从中国流向海外市场。

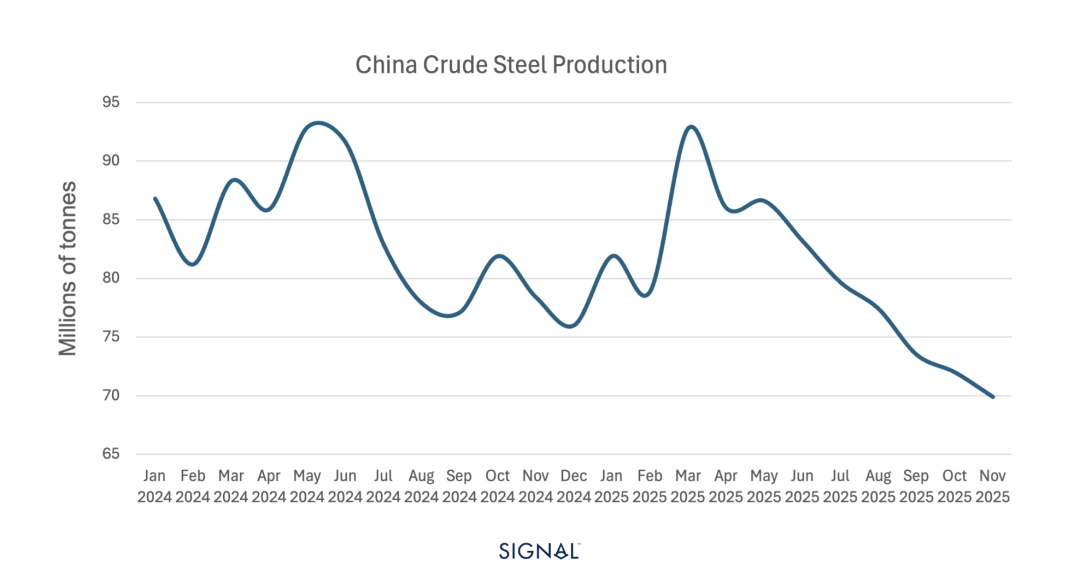

更值得关注的是,中国出口在国内粗钢产量中的占比也发生了跃升:TSOP 记录显示,2022—2024年间中国钢材出口约占国内粗钢产量6%—8%,而2025年该比例上升至10%。这背后反映出两个方向的叠加——一方面国内产量出现回调,另一方面出口继续扩张,从而把“出口在整体产量中的权重”推高到更敏感的位置,出口对行业景气与价格的边际影响随之加大。

2026年:国内弱需求延续,出口仍是主线,但“阻力”在上升

展望2026年,Signal Ocean 材料判断中国国内钢铁行业仍面临需求偏弱的基本面约束。中国粗钢产能规模约10亿吨,远超第二位印度(约2亿吨,并计划到2030年提升至3亿吨),但产能优势并不必然对应需求强劲。

持续偏弱的国内建筑业表现正在压制钢材需求与价格,倒逼钢厂通过减产来适应利润与库存压力。

材料提到,最新口径下中国2025年粗钢产量较2024年同期下降4%(尚待12月数据补齐),显示供给侧已经在跟随需求变化进行调整。进入2026年初,春节假期带来的季节性因素会进一步强化这种节奏:一季度通常是钢铁生产的季节性低点,出口数据也往往随之走弱,因此“年初慢启动”在统计规律上具有较高出现概率。

但更关键的变量来自政策与外部环境。材料指出,中国自2026年1月1日起实施新的政府出口许可框架,出口企业需要获得许可方可出口钢材。市场上有人预期该政策可能抑制出口量,但Signal Ocean 也强调,政策公布时并未明确将“压降出口”作为目标,其指向更可能是提升增值税相关财政收入安排。无论政策目标为何,执行层面的许可流程、企业适应期以及合规成本变化,都会在短期内增加出口不确定性。一旦出口被动转弱,压力将重新回到国内价格与库存端,继而迫使钢厂进一步减产,形成“出口—价格—产量”的链式反馈。

因此,2026年的主线仍可能是“更多依赖出口”,但出口通道本身的可用性与顺畅度,将成为更重要的风险约束。

航运视角:钢材出口将继续牵动Supramax需求与运价表现

从干散货运输的船型结构看,钢材产品对中小型散货船的装载需求具有显著相关性。

Signal Ocean指出,中国钢材出口驱动了该国超过57%的 Supramax 船舶需求,这意味着钢材出口节奏的变化,会更直接体现在 Supramax 的区域需求强弱与运价波动上。如果2026年一季度中国钢材出口因季节性淡季与出口许可新规叠加而出现走弱,亚洲区域的装船与订舱需求可能同步降温,从而对 Supramax 即期运价形成阶段性压力。与此同时,若出口许可制度在落地初期出现流程摩擦、审批节奏波动或企业适应期延长,也可能造成短期的发运延迟与订单波动,进一步放大市场情绪的摇摆。

不过,区域需求的结构性变化也提供了潜在对冲。材料提到,南亚与东南亚的钢材需求正在增长,这些地区在扩张自身钢铁产能的过程中,仍需要更多进口来补足供给缺口。换言之,即便中国出口在短期承压,亚洲其他新兴市场的进口需求仍可能为区域航线提供一定支撑,并在更长周期内形成新的钢材海运增量来源。对 Supramax 而言,市场关注点不仅是总量变化,更在于货流是否能在区域内形成更持续、更分散的装货点与卸货点组合,从而改善运力利用与航次效率。

结语:2025年的“出口驱动”正在变成2026年的“出口博弈”

总体来看,2025年全球钢材海运流量的增长具有鲜明的“中国出口驱动”特征,而进入2026年,这一逻辑可能演变为更复杂的“出口博弈”。国内需求偏弱决定了出口仍将是行业的重要去化与价格支撑渠道,但全球需求承接能力、贸易壁垒以及出口许可制度带来的政策摩擦,都会影响出口增量能否顺畅兑现。

对于航运市场而言,钢材货流并不只是“货量数据”,更是对船型需求、区域航线与运价曲线的现实牵引。尤其是在 Supramax 这一与钢材关联度更高的船型上,2026年一季度中国出口节奏、许可制度执行效果与南亚/东南亚进口需求的实际强度,很可能成为观察市场方向的关键“领先指标”。

(数据来源:Signal Ocean / TSOP、世界钢铁协会)

04-02 来源:信德海事网

05-09 来源:信德海事网

05-29 来源:信德海事网

10-18 来源:信德海事

10-12 来源: Drewry德路里

01-16 来源:信德海事网

07-12 来源:SinorigOffshore

03-25 来源:世界海运 作者李姗晏,李永志等

01-01 来源:信德海事网

10-20 来源:信德海事网 马琳