在2016年2月收购BG集团之后,壳牌公司专注于提升投资回报和增加自由现金流,通过投资有竞争力的项目、降低成本和大幅剥离非核心业务,将壳牌公司重塑为一家适应性更强和业务聚焦的公司。2016–2018年,壳牌在全球25个国家进行50多笔交易,共剥离300亿美元资产;高毛利的新项目投产,创造了100亿美元的现金;通过机构重组,降低了大约100亿美元的成本;净债务减少280亿美元。2018年,壳牌业绩表现非常强劲,归属母公司净利润同比大涨79.9%,达到233.5亿美元。这是自新世纪以来,该公司的盈利规模首次超过埃克森美孚公司。

1 战略定位:综合能源供应商

在能源转型方面,壳牌公司走在了众多石油企业的前列,对于未来的发展和转型,壳牌公司有着明确的思路。壳牌认为,作为主要能源生产商,要向客户提供更丰富和更清洁的能源解决方案。壳牌公司承诺,到2021年,其销售的能源产品的净碳足迹(NetCarbonFootprint,NCF)减少2%~3%(以2016年为基准,下同);到2035年,这些产品的净碳足迹减少20%;到2050年,减少50%。公司为此制定了三大战略目标:满足社会对更多清洁能源的需求,在能源转型中蓬勃发展;推进世界一流的投资,获得高回报和现金流;始终负责任地运营,为社会做出积极贡献。

重塑业务组合,是壳牌公司打造综合能源供应商的转型路径。近年来,公司大力发展天然气一体化、化工和新能源业务,尤其是收购BG集团,进一步强化了壳牌公司在天然气产业链的竞争地位。同时,壳牌公司利用公司的专业知识、技术和创新成果,开发高能效技术、低碳技术,提供更多清洁能源,满足世界不断增长的能源需求。

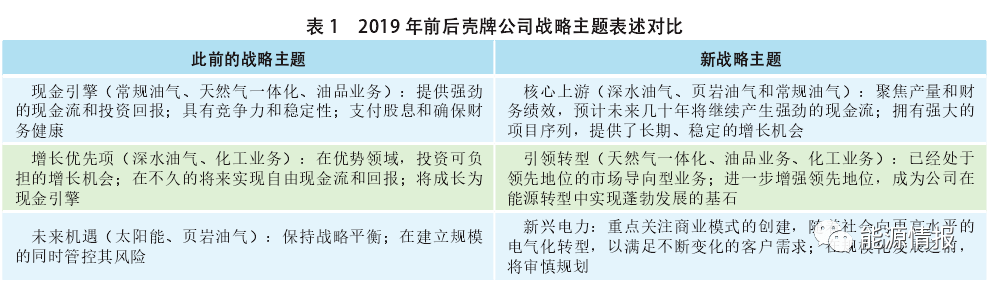

2019年6月,壳牌公司对业务组合的战略主题进行了调整,确保其业务组合能够很好地适应未来发展环境(见表1)。新的战略主题表述,聚焦于有助于推进公司能源转型的领域,以及未来十年需求保持增长的领域。壳牌将继续发展油气业务,包括深水和页岩油气,以满足需求增长,通过提供石油、天然气和低碳能源,强化其在油气行业中的领先地位。

2油气勘探开发:持续投资,满足能源需求

壳牌公司预测,在未来十几年中,油气需求仍将保持稳定。在此背景下,公司在中期之内不会收缩油气勘探开发业务,继续保持稳定的投入水平,产生稳定的现金流。预计2019–2025年,年均投资额保持在110~140亿美元,约占总投资水平的36%~43%。油气投资目标是低成本、碳足迹相对较少的项目。深水油气、页岩油气和常规油气是壳牌核心的勘探开发业务。

深水油气是上游业务的重点投资对象,投资额最大,预计2019–2025年的年均投资在40~50亿美元,产量由目前的80万桶油当量/日增至超过90万桶油当量/日。同时,高投入也将带来高回报,深水油气的现金流贡献约占整个上游业务的50%。

未来几年,壳牌公司推进的大型深水项目均是高回报的项目,主要集中在美国墨西哥湾和巴西海上,一些项目的盈亏平衡油价甚至低于30美元/桶。在油价暴跌之后,壳牌公司重新梳理深水项目储备,通过简化设计、设备标准化、压低油服成本、共用已有设施等措施,降低项目建设成本。

2018年4月,公司对墨西哥湾Vito深水项目做出了最终投资决定(FID)。这一项目通过重新设计,成本估算在最初的基础上降低了70%以上,投产后其盈亏平衡油价估计不到35美元/桶。同年6月,墨西哥湾Kaikias项目一期开发提前一年投产;该项目自建设以来成本已削减了30%,同时盈亏平衡油价降至低于30美元/桶。

2018年2月公司在美国墨西哥湾深水Whale井中钻遇427米厚的含油层,这是过去十年中美国墨西哥湾最大的勘探发现之一。目前壳牌公司正在评估开发方案,重点是标准化,复制和整合来自Vito的经验。

常规油气依然是壳牌公司增储上产的最大主力。到2030年之前,常规油气产量将继续保持在150万桶油当量/日的水平。未来产量增长主要来自北海、尼日利亚、阿曼、马来西亚、文莱等。同时,常规油气的投资回报也是上游业务中最高的,ROACE在12%~15%。

页岩油气是最具增长潜力的油气业务,产量增速最快,到2025年,将由目前40万桶油当量/日增至60万桶油当量/日。ROACE在12%~15%,投资回报水平与常规油气相当。

自2014年油价大跌以来,壳牌公司持续减少勘探投入,由2013年的93亿美元削减至2018年的20亿美元左右。预计2019–2025年,年均勘探投资20亿美元。公司致力于追求勘探效益,以较低的投入水平获得较好的成果。短期内的勘探策略是:在现有生产项目附近进行勘探,这些资产可以迅速投入使用,并开始快速创造价值;在核心主产区进行新的地质概念测试,寻找油气资源。

从中期看,公司计划通过扩大核心区资源规模来实现增长;选择性投资新兴盆地和限定的前沿区,重点关注有油气发现但尚未成为主要产油区的新兴盆地,使它们比真正的前沿地区,拥有更低的风险,更高的成功率。

3 天然气产业链:保持世界第一地位

壳牌公司将天然气产业链视为其向综合能源公司转型的关键,是公司第一大投资目标。公司计划,到2035年,天然气占油气总产量的比重从目前的50%提高至75%。对此,将加大投资,由2018–2020年的40~50亿美元提高至2021–2025年的60~70亿美元。

壳牌公司的天然气业务比重一直是国际大公司中最高的。在高油价时代,这种油气结构对壳牌公司的盈利水平造成了一些不利影响。不过,随着全球对气候变化问题、减少排放的日益重视,天然气成为壳牌公司应对环境挑战的王牌。LNG凭借方便运输、机动灵活、安全高效等优点,已逐渐成为最活跃的天然气供应形式。

LNG是壳牌公司青睐的天然气商业模式,参与了LNG产业链的各个环节,包括寻找气源,天然气生产、液化,LNG贸易和运输,以及再气化。壳牌公司认为,LNG全产业链发展不仅是一种竞争优势,而且更具有抗风险能力。2015年,壳牌收购BG集团,巩固了其第一大LNG生产商的位置,扩大了与埃克森美孚、道达尔等对手的领先优势。

未来,壳牌公司的目标是保持住世界第一大LNG 供应商地位。

目前壳牌公司在全球LNG市场的份额为22%,目标是保持市场领先位置。公司预计,2018–2035年,LNG需求年均增长4%,为同期天然气消费增速的2倍以上。壳牌公司将通过打入新市场,开拓新领域(如船用和车用LNG),以及拓展天然气发电,持续做大LNG销量,确保市场份额。壳牌通过长期和短期第三方承购合同补充其LNG产品组合,以实现供应组合的灵活性和成本优化。再加上贸易能力,以及航运和再气化的布局,使得壳牌公司能够根据市场条件,不断优化向客户交付LNG的方式,可以为客户提供更好的服务。

同时,通过优化存量,投资增量,进一步扩大LNG产能,跟上市场需求增长速度。一是卓越运营持续优化现有LNG产能。2018年LNG工厂开工率为87%,未来要确保开工率在90%以上。

同时,重视资产的维护和更新,确保年均40~50亿美元的投入水平。二是构建强大的LNG项目储备。多样化的供应地点可以形成不同合同定价机制的组合,壳牌公司借此可控制气源成本和液化成本,以增加投资回报。2018年10月,壳牌及其合作伙伴批准了加拿大LNG项目。首先,该项目在运输距离上具备竞争优势,相较于美国墨西哥湾,从加拿大西海岸到亚洲的LNG海上运输距离更短。其次,该项目在气价上具备竞争优势,可以按美国亨利中心价格进行结算,而且该项目即得到了加拿大联邦政府及BC省政府的税费优惠等支持。壳牌目前正在评估美国查尔斯湖、尼日利亚NLNG七线、俄罗斯萨哈林三线等投资机会,产能共约1700万吨/年。

4炼油化工:多点发力,积极扩张

与几年前的优化收缩策略相比,壳牌将开始大举扩张销售业务,这是公司基于油价持续中低位判断而做出的决策。一是扩大零售网络。目前,壳牌拥有4.4万多座加油站,遍及75个国家,已是全球第一大成品油供应商。公司计划,到2025年,成品油零售市场扩展至全球90多个国家,投资新增加油站1万多座,其中在中国、印度、印尼、墨西哥、俄罗斯五大市场新增5000座。届时壳牌在全球的加油站数量将达到5.5万座。二是做强非油业务,打造新的利润增长点。非油业务已成为石油公司零售业务新的利润增长点,主要包括便利店销售、润滑油相关服务以及汽车服务等。

壳牌与多家知名品牌合作开展非油品业务,如可口可乐、Costa咖啡等。在某些市场,非油业务的交易量已经超过了成品油。壳牌计划到2025年,在全球新增5000家便利店;届时油品销售业务50%的毛利来自非油销售。

化工业务向低排放的功能产品转型。壳牌公司预计,未来石化产品需求增速将高于GDP的增长水平。公司认为,功能性化工产品的资源密集度较低,抗周期能力强,创效水平稳定,有望在降低碳强度、应对能源转型方面发挥重要作用。

未来十年,壳牌计划在化工业务年均投资30~40亿美元,用于建设相关生产设施,投资布局集中在有原料优势的美国墨西哥湾沿岸和中东地区,以及有市场优势的中国。2018年10月,壳牌与中国海油签署了惠州石化项目合作谅解备忘录。该项目是在已经建成的惠州中海油壳牌石化基地二期的基础上,再度进行扩建,形成一个更大的炼化一体化基地。

5低碳及新能源:打造支柱型的发电业务

随着电气化和低碳能源转型的加快,壳牌公司预计,未来几十年全球天然气和电力市场具有强劲的增长潜力。壳牌公司将电力业务作为推进能源转型的新兴业务,目标是电力业务能够与石油、天然气和化工业务并驾齐驱。壳牌公司认为,电力业务能够很好地将油气业务与低碳业务、可再生能源紧密联接,而且公司在贸易和项目管理等领域的专业知识,以及雄厚资金将有助于壳牌在电力业务取得成功。

壳牌公司电力业务主要发展天然气发电和可再生能源发电,重点关注商业模式的构建,将参与电力供应系统的全流程,从直接向客户提供电力和相关服务,到购买、销售、交易和优化电力系统。公司计划2019–2020年,对发电业务年均投资10~20亿美元;到2021–2025年,年均投资水平增至20~30亿美元。

未来,壳牌公司的核心电力市场是西北欧、美国和澳大利亚。在这些国家,政府正采取行动推进电力脱碳,客户希望有更低碳的替代品,愿意为清洁能源付出公允的价格。针对欧洲市场更快转向低碳能源,壳牌相继收购了荷兰电动汽车充电公司NewMotion和英国的电力公司FirstUtility、德国电池储能制造商Sonnen;与宝马、戴姆勒、福特和大众成立了合资公司Ionity,计划在欧洲的10个国家建设充电网络。在美国,公司运营陆上风电业务,并收购美国SiliconRanch太阳能公司43.8%股份,以及美国电动车快速充电技术公司Greenlots。

6结语

对于如何由传统油气公司转型为综合能源供应商,壳牌公司已经规划出了非常清晰的发展路径。规划既定,重在执行,在推进落地的过程中,壳牌公司将面临新的挑战与风险。从长期看,可再生能源和发电业务具有增长潜力,但是,从短中期看,这些业务的投资回报仍将低于传统油气业务,有些甚至难以实现盈利。而且,新兴业务与传统业务在经营特点、管理模式等方面存在差异,需要不同的人力、知识、资源等,在培育和发展的过程中也会存在很多不确定性。

免责声明:本文章仅代表作者个人观点,与石化行业走出去联盟无关。其原创性以及文中陈述文字和内容未经联盟证实,对本文以及其中全部或者部分内容的真实性、完整性、及时性石化行业走出去联盟不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

作者:张皓洁 中国石化经济技术研究院

来源:当代石油石化

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

07-12 来源:SinorigOffshore

10-18 来源:信德海事

05-29 来源:信德海事网

01-01 来源:信德海事网

02-12 来源:信德海事网

01-12 来源:信德海事网